8月12日,上市公司芒果超媒對外公告,其2020年度向特定對象發(fā)行A股股票計劃落實,發(fā)行定價為49.81元/股(較昨日收盤價57.77元/股折價約14%),發(fā)行9034.33萬股,募集資金總額近45億元。其中40億用于采購及自制劇綜,5億用于芒果TV智慧視聽媒體服務平臺項目。

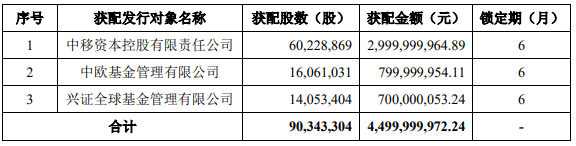

中國移動全資子公司中移資本獲配6022.89萬股,總金額約30億元;知名公募中歐基金獲配1606.10萬股,總金額為約8億元;興證全球基金獲配1405.34萬股,總金額約7億元。相關認購股份的鎖定期均為6個月。

中國移動子公司反超阿里成第二大股東

芒果超媒的控股股東是芒果傳媒,其背后實控人為湖南廣播電視臺。

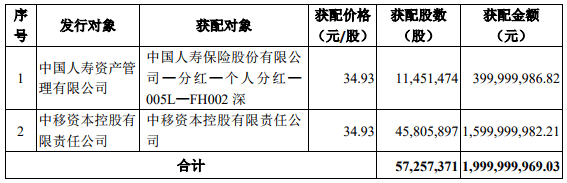

2019年5月,芒果超媒以非公開發(fā)行方式向中移資本、中國人壽發(fā)行5725.74萬股,發(fā)行價格34.93元,募集配套資金20億元。其中,中移資本認購16億元,占股4.37%,成為第二大股東。

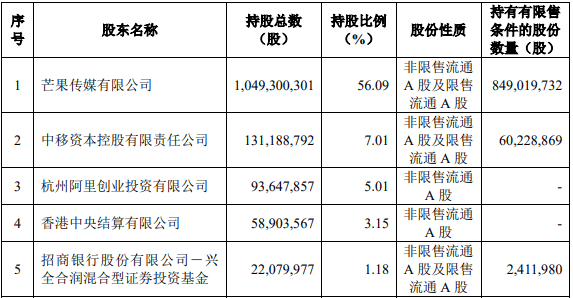

2020年12月,芒果超媒協(xié)議轉(zhuǎn)讓股份,阿里創(chuàng)投以66.23元/股的價格獲得9365萬股,總耗資約62億元,獲得了5.26%股權(quán),成為芒果超媒第二大股東,中移資本退居第三。

本次再大手筆獲配30億后,中移資本的持股比例合計變?yōu)?.01%,又超過阿里創(chuàng)投,回到第二大股東的位置。阿里創(chuàng)投的持股比例被稀釋至5.01%,變?yōu)榈谌5谝淮蠊蓶|芒果傳媒持有股份比例被稀釋為56.09%,仍為控股股東。

中移資本是中國移動的全資子公司,咪咕文化科技也是中國移動的全資子公司,咪咕文化科技最近一年與芒果超媒存在關聯(lián)交易,咪咕文化及其控制的下屬公司(咪咕視頻)向芒果超媒采購品牌推廣服務及視頻內(nèi)容服務等。中移資本表示,雙方在合作上具有較好的戰(zhàn)略協(xié)同,在大屏、小屏、品牌聯(lián)合營銷等方面形成了互利共贏的局面。